今回は、会社の確定拠出年金を、「トレードして運用実績を向上させよう!」という記事です。

資産形成には、

- iDeCo

- つみたてNISA

これはもはや常識のように言われています。

NISAとは、株式や投資信託などでの運用益が非課税になる制度です。

株は値上がりして売却しても、儲けの20%は税金で持っていかれます。

でも、NISAなら税金がかかりません。

NISAには、一般NISA(1年120万まで 5年間)

と、

つみたてNISA(1年40万で20年間)の2種類があります。

iDeCoとは、個人型確定拠出年金ともいいます。

将来に向けて毎月掛け金を掛け、自分で年金を作る制度です。

通常の金融商品にかかる運用益が非課税となります。

ここまでは、つみたてNISAと同じです。

NISAとの税制上の大きな違いとして、掛金が全額所得控除の対象となり、所得税と住民税の節税効果が得られる点が特徴です。

つまり、給料から引かれる税金のうち、年金積立に回した分は免除されますので、所得税などが減ります。

また、資産を受け取る際にも、「退職所得控除」や「公的年金等控除」の対象となります。

なので、もし貯金に回すお金があるのなら、つみたてNISAと iDeCoはやらない手は無いということです。

銀行預金がベスト!という昭和的発想は危険です。

また、企業によっては、企業型確定拠出年金(DC)という退職金制度を導入しているとこのも増えています。

これは、強制 iDeCoのような仕組みです。

企業型確定拠出年金は、会社が勝手に、退職金として確定拠出年金に積み立てをしてくれます。

ただ、運用先は自分で決めなければなりません。

会社に確定拠出年金はあるけど、ほったらかしはダメです。銀行預金と変わりません。

企業型確定拠出年金(DC)がある会社は、 自分で iDeCoを併用することができないケースがあります。

企業型確定拠出年金(DC)がある会社は、会社の積立金に自分の給料から上乗せできる【マッチング拠出】という拡大枠が設定されていることがあります。

もしマッチング拠出があるなら、最大限利用しましょう。

確定拠出型年金にあって、つみたてNISAに無いメリットとはなにか?

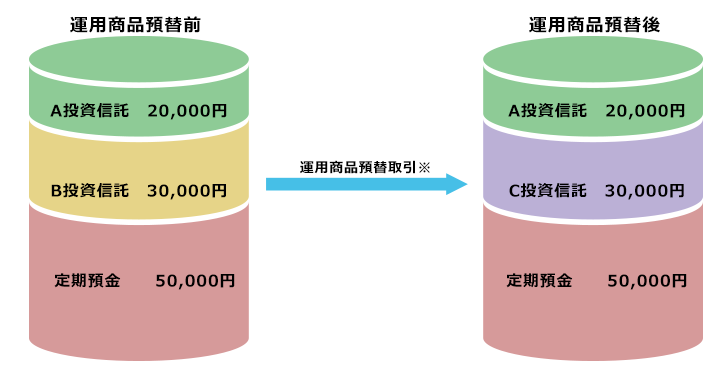

それは、運用商品を預替できるということです。

つみたてNISAで、外国株式インデックスを一度購入したら、20年間持ち続けるか、途中で売って利確するしかありません。

長期投資なのですから、20年間持ち続けるのがセオリーなのでそれでいいといえばいいですが・・・。

でも、途中には〇〇ショックとか、アメリカ大統領選とか、一時的に相場が上下する局面があります。(全世界でも、比重の大きいアメリカの影響は大きいです)

そんな時は指をくわえてみているだけになります。

(長期投資だからそれでいいんですが・・・。)

下は、全世界株式の値動きです。

下落局面で買い始めたら、その先の下げは結構きつく感じると思います。

(長い目で見たら上がるので、そういうものと割り切って粛々と積み立てするのが基本ですが。)

つみたてNISAを、リーマンショックだからって売っていたら、その後回復の恩恵を無税で受けられなくなります。

でも、企業型確定拠出年金、DCには、【預替】というものがあります。

確定拠出年金は、

預替をして、一時的に、外国株式を、定期貯金(元本保証)に逃がすことができます。

逆に、危機が去ったら、外国株に戻すことができます。

何年かに一回、絶対下げるだろ!!という局面があると思います。(あくまでも仮定ですが・・・。)

そんな時に定期預金(現金)に移して、暴落の底(底は誰にも分りませんが、逃がした時より下がっていれば御の字です)で外国株式に戻せばいいのです。

暴落時にも、積み立てはポジション変えず淡々と

枠のある積み立てNISAはしょうがないとして、企業の確定拠出年金は、簡単にスイッチングでオルカン⇔元本保証の貯蓄などに変更可能

一時的にオルカンから40%ほど元本保証型に移動しています

ここ最近の下げから逃げれているが、問題は戻しタイミング

— まなゆう (@100000000000go) January 24, 2022

ここからは、退職金トレードの実例です!

2022年は下げ相場で始まりました。

1/19に外国株式インデックスをキャッシュに戻しました。

ただ、タイムラグが結構かかり、完了したのは1/25でした。

2/28にキャッシュから外国株式に戻しました。

ただ、タイムラグが結構かかり、完了したのは3/3でした。

54834円-51707円=3127円 購入単価が下がった分、口数が増えて帰ってきました!

ありがたや~~~。

ちなみに、外国株インデックスは、【MSCIコクサイ】という指標に連動するものでした。

企業型確定拠出で運用商品のチャートまでは見ることができませんが、MSCIコクサイのチャートはトレーディングビューで見れました。

チャートで見ると、2121年末に売却して、3/6あたりに買い戻せればベストでしたが、株のようにサクサクトレードできないので、素直に売ったときより安く買い戻せればよかったというくらいでいいかもしれません。

実際、今回はうまくトレードできましたが、100%の自信なんて無かったので全体の40%しかトレードに回しませんでした。

ということで、今回の記事では、

つみたてNISA+ iDeCo(もしくは企業型確定拠出年金)をセットしてあとは放置!!!

という常識から一歩踏み込んでみて、積極的な運用を試みてみました。

くりかえしになりますが、

つみたてNISAは放置(放置しかできない)

企業型確定拠出年金は、マーケットタイミングを計って、【預替】を利用しトレードもできます。

毎回うまくいくとは限りませんが、投資商品を適宜入れ替えることができるのが企業型確定拠出年金です。

そのメリットを最大限いかして、積極的に資産運用するのもアリではないでしょうか?

ちなみに・・・。

確定拠出年金は外国株式100%で、時々【預替】でトレード

そして、今の年金運用はこんな感じです。

運用実績ランキングというものが見れます。

三井住友信託銀行で企業型確定拠出年金の対象者の中で、かなり上位に食い込んでいます。

仕事ではグズグズのくせに、年金運用だけで言ったら、世の中の上位に食い込んでしまってます(笑)

企業型確定拠出年も、ちょっと手入れしてやれば、ここまでいきます。

株式投資ってホント 始め出したら面白いですね。

普段から米国株をトレードしていれば、これくらいのことはそう難しいことではないとおもいます。

証券口座のポートフォリオだけではなく、会社の確定拠出年金も時々見て手入れをしてあげましょう!