2023年に入って、軟調な石油・天然ガスなどのエネルギーセクター

FRBの度重なる利上げにより、2023年中のリセッション到来を今か今かと市場は構えています。

FRBがインフレ退治のために利上げを開始した2022年から、リセッションは意識されており、SP500はじめ、全体相場は2022年の年間通して下げていました。

石油・天然ガスなどのエネルギーセクターに関しても、リセッションになれば業績が悪化するため、それを見越して下げています。

がしかし、雇用統計やISM景況指数などでプラス(景気が強い)指標が出るたびに小幅反発しています。g

そして、リセッション到来を予想させておきながら、シリコンバレーバンクなどの地銀の倒産をよそに、案外景気は悪化していません。

FRBの利上げにもかかわらずインフレが押さえられず、その前にリセッション、スタグフレーションなどで経済がボロボロになる最悪のシナリオを市場は織り込んでいるようです。

早ければ7月頃に、ハードランディングのリセッションが到来して、FRBが利下げを迫られることを市場は織り込んでいます。

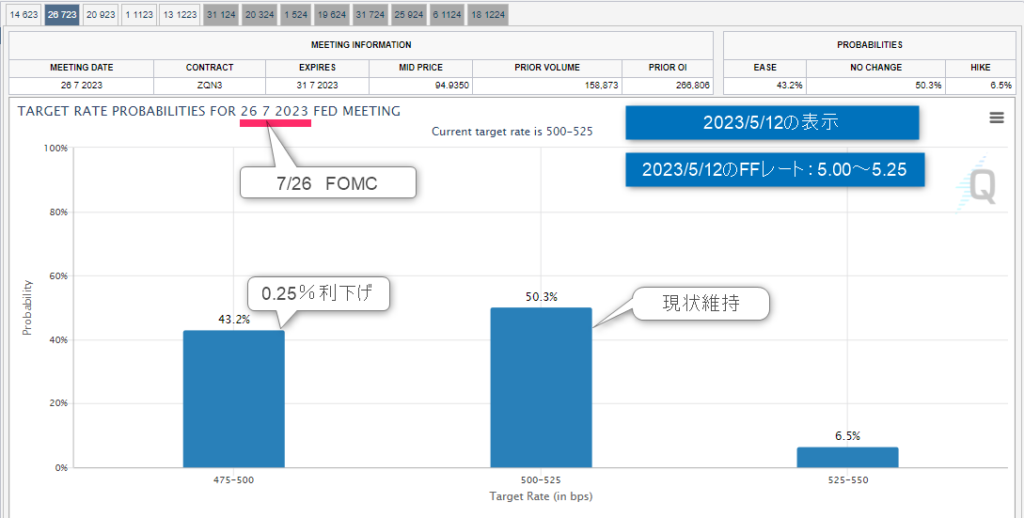

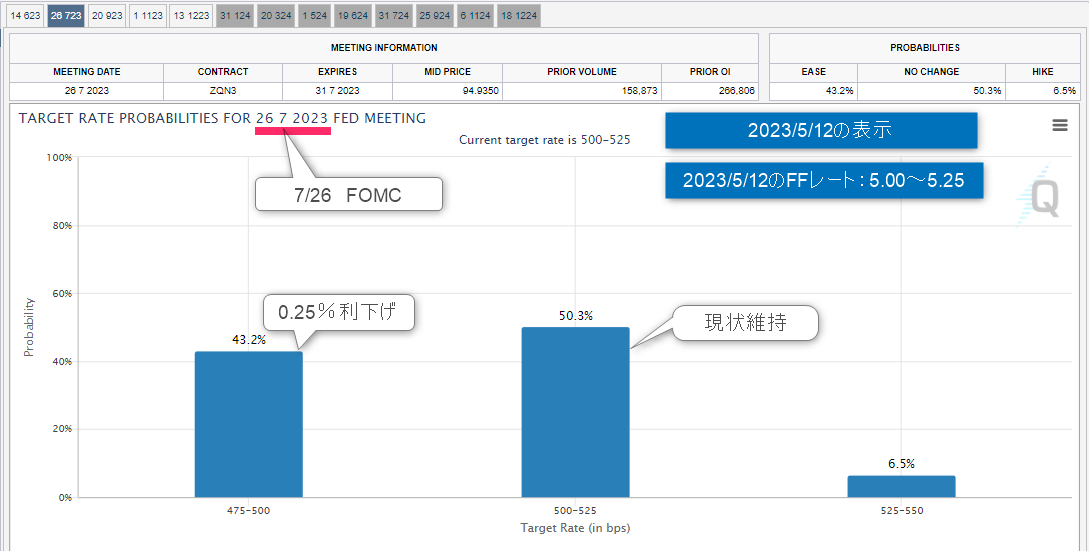

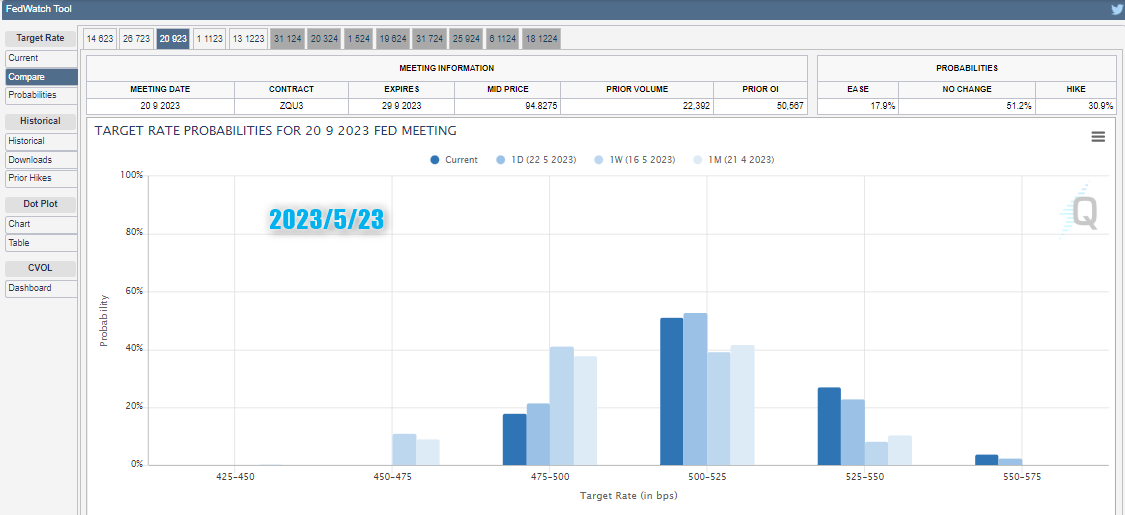

これは、CME fedwatchツールで確認できます。

7/26日には、0.25%の利下げ織り込みが約半分に迫っています。

ここに、エネルギーセクターのチャンスがあると考えます。

なぜなら、FRBは一旦利上げしたあと、すぐに利下げに転じるような政策はしたくないからです。

とくにパウエルさんはやりたくないでしょう。

1970年代に、インフレ対策で利上げするも、一貫性が無く金利を上下させて、結果インフレ退治に失敗し、悪名高いFRB議長となってしまったバーンズと同じ間違いはしたくないですから。

すでに億万長者のパウエルさんが欲しいものは、金ではなく名FRB議長という名声です。

インフレが落ち着かない以上は、政策金利は高いままに据え置くつもりでしょう。

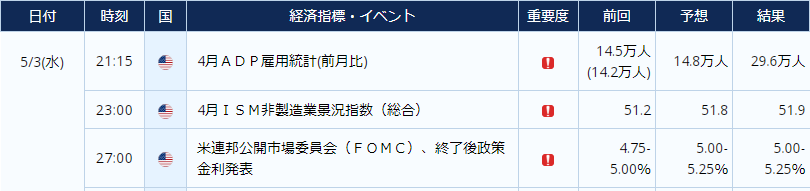

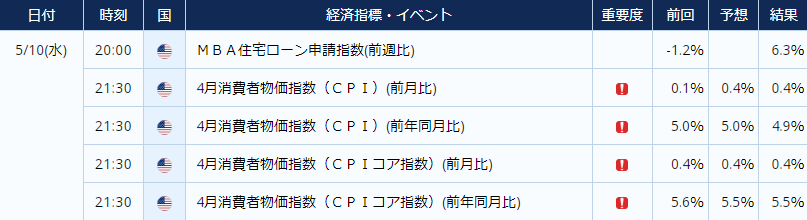

とすると、2023年5月までの雇用統計、失業率やCPIその他指数をみてもインフレ継続を思わせるものが続いており、2023年中は利下げの予定はないということになります。

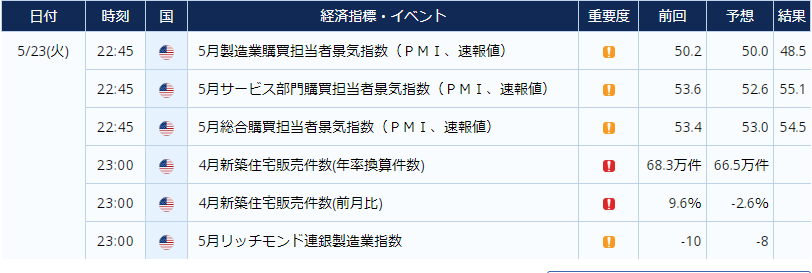

(外為com参照)

しかし、2023年中の利下げ 早ければ7月からの利下げを市場はすでに織り込んでいます。

以下では、FFレートの先物市場において、今後のFFレートがどのように推移すると市場が織り込んでいるか確認できます。

2023年、早ければ7月の利下げを市場が織り込むというのはFRBのメッセージからは明らかにはずれています。

「FRBと戦うな」の格言はどうした?と言わんばかりです。

ここで話を石油株に戻します。

石油、天然ガス等のエネルギーセクターは、インフレ終息、リセッションを見込んで大幅に売られている状況です。

この場合のリセッションは、ハードランディングです。

でも、FRBが利下げしないということは、景気後退を織り込むのは時期尚早です。

はやくに景気後退を織り込んだ石油、天然ガスはその巻き戻しが起こる可能性が高いと言えます。

先ほどのCMEフェドウォッチの推移を注視し、7月、9月の利下げ期待が低下するにつれて石油株がどのように推移するか見て行こうと思います。

利下げ期待が低下するにつれてエネルギーセクターが強くなるなら、その間はホールドします。

利下げ期待が打ち砕かれて、(この時はエネルギーセクター含め全体相場も下がるでしょうが)その後買い戻しの動きが出なければ、一旦損切も考えています。

利下げが無い→景気後退はまだ先→石油、天然ガスなどのエネルギーセクター上昇

このシナリオで、XOM CVX VIST YPF APA CRKをホールドしていこうと思います。

逆に、FRBが7月にも利下げを迫られるほどのハードランディングでリセッションが到来する可能性が高まった場合は、一旦エネルギーセクターから撤退を考えます。

2023/5/23 時点 エネルギーセクターはまだホールド

5/23時点で、PMI速報値確認。

予想に対して、上振れするほど経済が強い→まだエネルギーには強気と考えます。

続いて、CME FedWatchを確認します。

7月はおろか、9月の利下げ期待も剥落しています。

利下げしない→経済が強い→エネルギーセクターはまだ強気でOKと考えます。

今後もCME FedWatchを注視し、利下げ期待が台頭してこないか注意しながら、エネルギーセクターの株をホールドしようと思います。